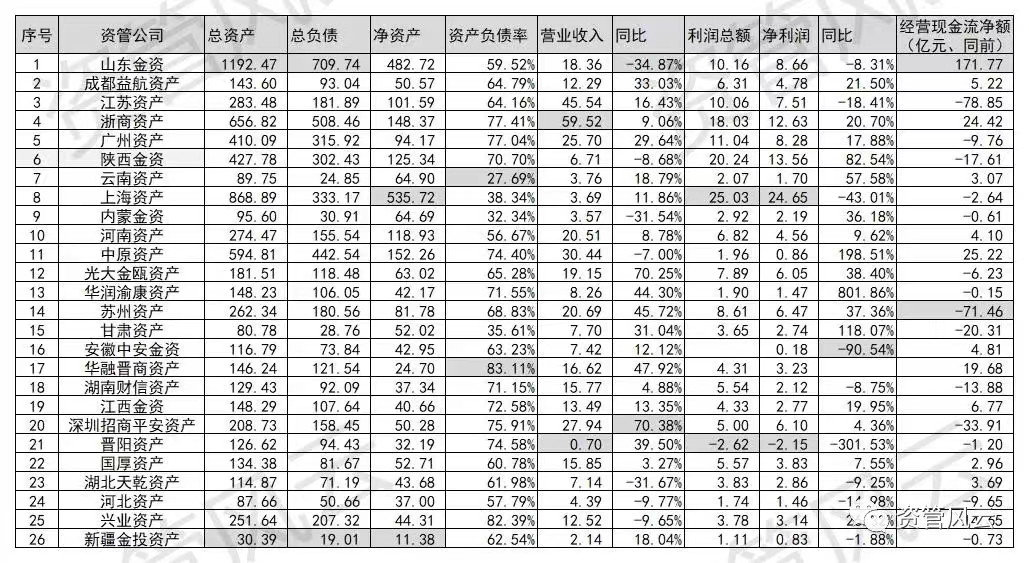

截至目前,已有27家地方AMC公布了2021年业绩,其中7家营业收入下滑,占比超过25%,9家净利润下滑,占比超过30%。

来源丨头条综合中国经营报、资管风云

业内人士分析认为,造成业绩分化差异的主要原因在于,不同地方AMC资源禀赋、发展特点差异明显;经济下行压力之下,不良资产处置业务难度也在加大,不良资产处置机构收包意愿在下降;随着部分地方AMC多元化业务信用风险的暴露,未来行业分化趋势或将进一步加剧。

超三成净利润下滑

记者注意到,业绩下滑幅度较大的机构有晋阳资产管理股份有限公司(以下简称“晋阳资 产”)、安徽省中安金融资产管理股份有限公司(以下简称“安徽中安资产”)、江苏资产管理有限公司(以下简称“江苏资产”)等。

Wind数据显示,晋阳资产2021年营业收入0.7亿元,同比增长39.50%,归属母公司股东净利润-2.15亿元,同比下降301.53%。晋阳资产也成为目前公布财报的地方AMC中唯一一个亏损企业。

另外,安徽中安资产2021年归属于母公司所有者净利润1832.67万元,同比下降90.54%;营业收入7.42亿元,同比增长12.12%。江苏资产2021年净利润7.54亿元,同比下降18%左右;营业收入45.54亿元,同比增长16%左右。

而业绩增幅靠前的公司中,华润渝康资产2021年年报合并报表显示,实现营业收入7.62亿元,同比增长41.11%,归属母公司股东净利润1.49亿元,同比增长811.3%。

山东省金融资产管理股份有限公司:为已披露财报的地方AMC总资产规模榜首,高达1192.47亿元。

浙江省浙商资产管理有限公司:为已披露财报的地方AMC实现营收榜首,高达59.52亿元。

上海国有资产经营有限公司:为已披露财报的地方AMC创造利润榜首,高达25.03亿元(主要系营业外收入)。详情如下:

来源:资管风云

上图中加上A股唯一持牌地方AMC上市公司海德股份一共为27家,海德股份数据显示,公司全年实现营业收入6.66亿元,同比增长113.79%,归属母公司扣非净利润3.84亿元,同比大幅增长196.94%。

从已公布2021年财报地方AMC的业绩数据来看,业绩分化明显,部分公司业绩下滑显著,而这背后,不良资产市场规模却在不断上升。

光大证券固收研究院发布的研报分析,不良资产供给正在增多。信用债方面,2018年至2019年的民企违约潮、2020年超市场预期的“永煤事件”、2021年发酵的“恒大事件”及持续发生的城投主体非标瑕疵事件,导致市场对信用风险的担忧情绪不断扩大,我国不良资产供给增多,AMC市场容量上升。银行方面,由于新冠肺炎疫情的冲击和房地产市场的偏冷,多数企业面临经营困难、流动性收紧的风险,我国银行信贷资产质量有所下滑。截至2021年末,我国商业银行不良贷款余额达2.85万亿元,商业银行不良贷款比例为1.73%。另外,海外新冠肺炎疫情始终未得到有效控制,我国新冠肺炎疫情也面临“多点开花”的情况,而国际地缘冲突更加剧了我国经济增速下行压力。在此背景下,银行不良贷款规模、非银金融机构及非金融企业的不良资产规模仍有进一步增加的可能。

资源禀赋导致业绩分化

就不良资产市场规模持续增长而业绩却分化加剧的原因,多位业内人士向记者表示,不同地方AMC资源禀赋、发展特点差异明显,实力差异悬殊;如一些机构被赋予了更多政策性职能,还有一些机构则更为市场化。

“有些地方没有那么多不良资产,而且地方上也不允许地方AMC做‘接盘侠’。”中部省份某地方AMC相关人士向记者表示。

以晋阳资产为例,其作为山西省国资控股的地方不良资产处置机构,与其他同行相比,通过司法追偿手段处置不良的记录并不多。不过,该公司旗下持有商业保理、私募基金、投资管理、能源科技公司等多种类型的子公司。

记者注意到,今年4月下旬,晋阳资产旗下全资私募基金 公司深圳晋阳股权投资管理有 限 公司(以下简称“晋阳资本”)官方微信公布,2022年4月20日,晋阳资本投资的两家企业杰 创智能科技股份有限公司、拓荆科技股份有限公司同日完成上市发行,是继公司投资企业上海泰坦科技股份有限公司IPO之后的又一喜报。截至目前,晋阳资本累计投资上市公司数量达到五家,管理基金规模突破百亿元,成功迈进山西私募股权投资机构第一梯队。

华泰证券相关研报显示,地方AMC涉及较多投资、资管、金融服务等多元化业务主要与发展 早期的监管松绑及各家成立时当地对其定位有关,2019年监管趋严后逐步回归主业,但整体主营业务占比仍不高。从当前有存续公募债券发行的地方AMC来看,25家机构2020年不良类主营业务收入平均占比55.48%,此外,地方AMC还发展了危机救助、投资及资产管理、金融服务(包括融资租赁、担保增信、服务)等业务。

再以上海国有资产经营有限公司(以下简称“上海资产”)为例,数据显示,2021年上海资产 营业收入3.69亿元,同比增长11.86%,归属母公司股东净利润24.65亿元,同比下滑43.01%,尽管净利润大幅下滑,但上海资产的净利润在已公布财报的地方AMC中,依然排在首位。

不过,不良资产处置业务或并非其主要利润来源。

“上海资产2020年净利率高达1309.81%,主要系公司成立时间较早,不良资产业务占比偏低, 利润主要来自于持有国泰君安、中国太保、浦发银行、上海农商行、上港集团等公司股权享有的投资收益,2020年公司实现投资收益54.88亿元,占总营收94.32%。”华泰证券研报提到。

值得注意的是,在不良资产规模上升的背景下,机构收包意愿却在下降。

中国东方资产管理股份有限公司近日发布的《中国金融不良资产市场调查报告2022》显示, 资产管理公司受访者普遍认为,2021年不良资产处置面临融资成本上升和处置难度增加的双重挑战,不良资产市场参与者收购意愿有所下降,资产包价格分化明显。东部地区一级市场推出资产包规模明显萎缩,资产包价格相对稳定,甚至少数地区出现一定程度的反弹。

“资产去化率、存货周转率都在下降,买家少了。”某不良资产从业人员直言,“供给端多了,但去化端少了,交易量下降,拿的资产越多,越占用资金,成本反而上升。”

经济下行压力,也给不良资产处置带来难度。“在经济面临下行压力与监管趋严叠加的背景下,地方AMC行业在内外部均面临一定的挑战,行业内主体分化也将加剧。”华泰证券研报提到。

值得一提的是,2021年以来,踩雷房地产风险项目的机构中,除了银行、信托外,地方资管公司的身影也隐现其中。

中信建投证券分析师曾羽、高庆勇亦认为,部分地方AMC资金大量流入房地产企业、城投平台等重点去杠杆主体,或受违约潮波及。除收购非金融类不良债权外,地方AMC资金也可通过设立私募基金、投资相关信托产品等方式投向房地产业,收益率可达15%以上。当前,房地产企业、城投平台等主体在监管趋严的情况下融资渠道收紧,叠加负面舆情发酵、房地 产税预期加重观望情绪等因素影响,地产债违约频发,大量投资上述企业或项目的地方AMC踩雷风险增大。

“我们认为未来行业分化会进一步加剧,股东实力雄厚、区域 禀赋优越、不良资产主业突出、财务状况健康稳定的头部地方AMC公司更具优势,建议规避股东背景较弱、区域经济金融环境较差、不良资产处置能力较差、财务风险较高的尾部主体。”华泰证券提示。